3 operaciones para esta acción del sector energético con lucrativos dividendos

-

Las acciones de Devon Energy han rendido casi un 12% en lo que va de año

-

El precio actual de las acciones soporta una lucrativa rentabilidad por dividendo del 7,3%.

-

Los inversionistas a largo plazo podrían considerar la compra de acciones de DVN a los niveles actuales

-

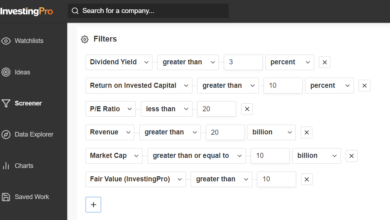

¿Busca más ideas de acciones de primera categoría para añadir a su cartera? Los miembros de InvestingPro+ tienen acceso exclusivo a nuestras herramientas de investigación, datos y filtros preseleccionados.

Los accionistas a largo plazo de Devon Energy (NYSE:DVN), con sede en Oklahoma, han visto el valor de su inversión aumentar un 79% en las últimas 52 semanas y un 11.9% en lo que va de año.

En comparación, el Dow Jones U.S. Oil and Gas Index ha ganado más del 19% en lo que va de año. Por su parte, las acciones de otras empresas del sector del petróleo y el gas, como Pioneer (TYO:6773) Natural Resources (NYSE:PXD) y EOG Resources (NYSE:EOG), han ganado un 13.2% y un 11.2% en lo que va de año, respectivamente.

Deven Energy Weekly Chart.

Deven Energy Weekly Chart.

El 9 de junio, las acciones de DVN superaron los 79 dólares y alcanzaron un máximo de varios años. Pero desde entonces se ha producido una recogida de beneficios, junto con los recientes descensos del precio del petróleo. El rango de 52 semanas de la acción ha sido de 24.05 a 79.40 dólares, mientras que la capitalización de mercado se sitúa actualmente en 32,700 millones de dólares.

Datos recientes

Devon Energy publicó las cifras del primer trimestre el 2 de mayo. Las ventas se beneficiaron de la subida de los precios del petróleo y el gas. Los ingresos subieron 85.9% interanual, hasta los 3,800 millones de dólares. El beneficio ajustado se situó en 1.88 dólares por acción, un 35.3% más que el año anterior. El efectivo y los equivalentes terminaron el trimestre en 2,630 millones de dólares.

Sobre los resultados, el director general Rick Muncrief comentó:

“Estos sólidos resultados financieros nos han permitido acelerar drásticamente la devolución de capital a los accionistas declarando el mayor dividendo de la historia de Devon y ampliando nuestro programa de recompra de acciones para reforzar aún más los resultados por acción.”

En 2021, Wall Street tomó nota cuando Devon Energy lanzó un programa de dividendos fijos más variables. La compañía ofrece actualmente una sólida rentabilidad por dividendo del 7.3%. Además de un componente fijo, el pago de dividendos incluye un componente variable financiado por el exceso de flujo de caja libre.

Durante el primer trimestre, la empresa generó un flujo de caja libre récord de 1,300 millones de dólares. Como resultado, la autorización de recompra de acciones también aumentó un 25%, hasta los 2,000 millones de dólares.

Mientras tanto, es probable que Devon aumente los dividendos, tras el cierre de su reciente adquisición de los pozos petrolíferos de RimRock en la cuenca de Williston por 865 millones de dólares. El consejo tiene la intención de aumentar el dividendo trimestral fijo en un 13% una vez finalizada la transacción.

Antes de la publicación de los resultados del primer trimestre, DVN cotizaba a 58 dólares. En el momento de redactar este artículo, se encontraba a 49.60 dólares, lo que supone un descenso de aproximadamente el 14%.

Qué esperar de las acciones de Devon Energy

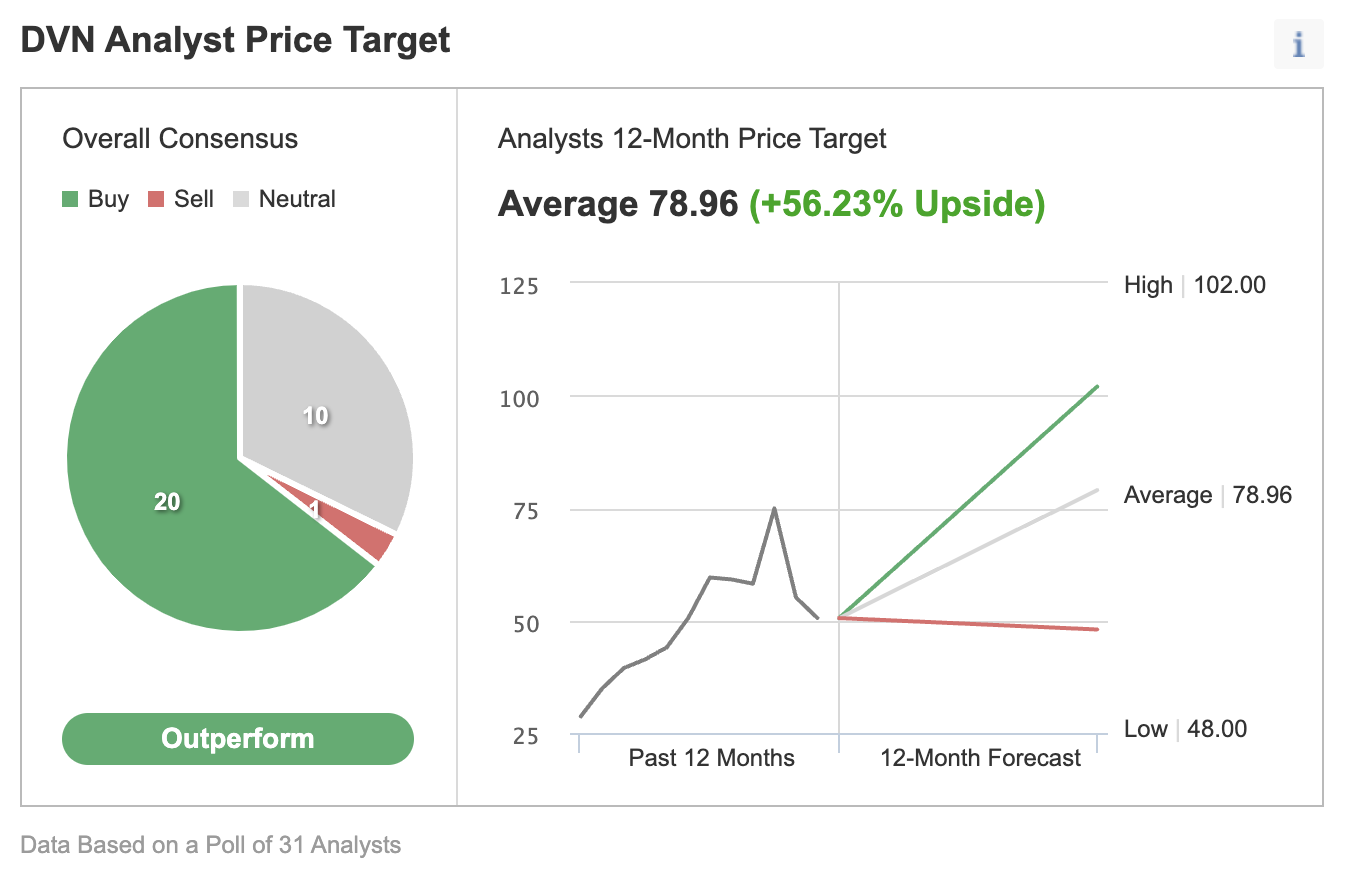

Entre los 31 analistas encuestados a través de Investing.com, las acciones de DVN tienen una calificación de “”, y Wall Street fija su objetivo de precio medio a 12 meses en 78,96 dólares. Esto supondría un aumento de más del 56% respecto al precio actual. El rango objetivo a 12 meses se sitúa entre 48 y 102 dólares.

Consensus Estimates of Analysts Polled By Investing.com.

Consensus Estimates of Analysts Polled By Investing.com.

Del mismo modo, según una serie de modelos de valoración, como los que pueden considerar los múltiplos precio-beneficios, precio-ventas o los valores terminales, el valor razonable medio de las acciones de DVN en InvestingPro se sitúa en 82.83 dólares.

Fair Value Models By InvestingPro.

Fair Value Models By InvestingPro.

En otras palabras, la valoración fundamental sugiere que las acciones podrían subir alrededor de un 64%.

También podemos observar la salud financiera de DVN, determinada por la clasificación de más de 100 factores frente a sus pares del sector energético.

Por ejemplo, en términos de crecimiento y rentabilidad, obtiene una puntuación de 4 sobre 5. Su puntuación global de 4 puntos es una gran clasificación de rendimiento.

Actualmente, los ratios precio-beneficio, precio-valor contable y precio-ventas de DVN son de 9.7x, 3.7x y 2.3x, respectivamente. Las métricas comparables de sus pares se sitúan en 16.8x, 2.0x y 2.4x, respectivamente. Estas cifras revelan que la valoración fundamental de las acciones de DVN parece ligeramente infravalorada en comparación con sus homólogas del sector.

Dada la reciente caída del precio del petróleo, nuestra expectativa es que las acciones de DVN construyan una base entre 47 y 52 dólares en las próximas semanas. Después, las acciones podrían iniciar un nuevo tramo al alza.

Añadir las acciones de DVN a las carteras

Los alcistas de Devon Energy que no estén preocupados por la volatilidad a corto plazo podrían considerar invertir ahora. Su precio objetivo sería de 78.96 dólares, según el objetivo proporcionado por los analistas.

Como alternativa, los inversionistas podrían considerar la compra de un fondo cotizado en bolsa (ETF) que tenga acciones de DVN como participación. Algunos ejemplos son:

-

First Trust Nasdaq Oil & Gas ETF (NASDAQ:FTXN)

-

{{0|Invesco S&P 500® Equal Weight Energy ETF}} (NYSE:RYE)

-

Pacer US Cash Cows Growth ETF (NYSE:BUL)

-

First Trust RBA Quality Income (NASDAQ:DDIV)

Por último, los que tienen experiencia con las opciones también podrían considerar la venta de una opción de venta con garantía de efectivo, una estrategia que cubrimos regularmente. Una operación alcista de este tipo podría resultar especialmente atractiva para quienes deseen recibir primas (por la venta de opciones) o poseer posiblemente acciones de DVN por menos de su precio actual de mercado, 49.60 dólares.

La mayoría de las estrategias de opciones no son adecuadas para todos los inversionistas minoristas. Por lo tanto, la siguiente discusión sobre las acciones de DVN se ofrece con fines educativos y no como una estrategia real a seguir por el inversionista minorista promedio.

Opciones de venta garantizadas en efectivo sobre DVN

Precio actual: 49.60 dólares

Supongamos que un inversionista quiere comprar acciones de DVN, pero no quiere pagar el precio completo de 49.60 dólares por acción. En cambio, el inversionista preferiría comprar las acciones con un descuento en los próximos meses.

Una posibilidad sería esperar a que las acciones de DVN sigan cayendo, lo que podría ocurrir o no. La otra posibilidad es vender un contrato de una opción de venta de DVN con garantía de efectivo.

Por lo tanto, el operador suele suscribir una opción de venta “” (ATM) o “” (OTM) y, al mismo tiempo, reservar suficiente efectivo para comprar 100 acciones.

Supongamos que el operador realiza esta operación hasta la fecha de vencimiento de la opción, el 21 de octubre. Como la acción está a 49.60 dólares en el momento de escribir este artículo, una opción de venta OTM tendría un precio de ejercicio de 45 dólares. Esta opción de venta se ofrece actualmente a un precio (o prima) de 5.15 dólares.

Un comprador de la opción tendría que pagar 5.15 x 100, o 515 dólares, en concepto de prima al vendedor de la opción. Esta cantidad de prima pertenece al vendedor de la opción sin importar lo que ocurra en el futuro y también es la ganancia máxima del vendedor. La opción de venta dejará de operarse el viernes 21 de octubre.

Si la opción de venta está (lo que significa que el precio de mercado de las acciones de DVN es inferior al precio de ejercicio de 45 dólares) en cualquier momento antes o al vencimiento del 21 de octubre, esta opción de venta puede asignarse. El vendedor estaría entonces obligado a comprar 100 acciones de DVN al precio de ejercicio de la opción de venta de 45 dólares (es decir, a un total de 4,500 dólares).

El punto de equilibrio de nuestro ejemplo es el precio de ejercicio (45 dólares) menos la prima de la opción recibida (5.15 dólares), es decir, 39.85 dólares. Este es el precio al que el vendedor empezaría a incurrir en pérdidas.

Conclusión

La venta de opciones de venta con garantía de efectivo es una estrategia moderadamente más conservadora que la compra directa de acciones de una empresa al precio actual del mercado. Puede ser una forma de aprovechar la inestabilidad de las acciones de DVN en las próximas semanas.

Los inversionistas que acaben poseyendo acciones de DVN como resultado de la venta de opciones de venta podrían considerar además la posibilidad de establecer opciones de compra cubiertas para aumentar el rendimiento potencial de sus acciones. Así pues, la venta de opciones de venta con garantía de efectivo podría considerarse el primer paso en la propiedad de las acciones