Crisis bancaria cambia el panorama de trading. ¿Qué esperar ahora en los mercados?

US500

-1,10%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

DX

-0,55%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

En un abrir y cerrar de ojos el entorno operacional en los mercados financieros ha cambiado radicalmente. A finales de la semana anterior se desencadenó una crisis en el sector bancario, la cual ha generado un reajuste masivo en cuanto a posiciones de mercado y expectativas futuras en cuanto al proceder del frente de política monetaria. Vamos a dar un vistazo a lo que ha sucedido y lo que se espera ahora de cara al futuro.

En primera instancia, para comprender este reacomodo masivo, hay que entender que sucedió con relación al sector bancario. Para esto, nos enfocaremos en el quinceavo banco más grande de los Estados Unidos, Silicon Valley Bank (SVB).

De manera bastante simplista, básicamente la campaña de ajustes de política monetaria por parte de la Fed ha generado que muchas de las posiciones de entidades financieras pierdan valor. Al perder estas valor, obviamente esto genera una pérdida en el balance de dicha entidad financiera, y de agravarse seriamente las pérdidas, esto puede generar que no se cuente con el capital necesario para mantener ciertas posiciones de mercado. Esto genera, como fue el caso de SVB, que se tenga que proceder con la venta de activos financieros adicionales para liberar capital, aunque luego esto puede causar, como lo experimentó el banco californiano, que no se cuente con la liquidez necesaria para la operativa y funcionamiento ideal de la entidad financiera.

Aquí es donde el viernes los reguladores intervinieron, cerraron y tomaron posesión de SVB con la finalidad de buscar salvaguardar el capital de los clientes del banco.

Sectorialmente hablando, gran parte de las veces las entidades financieras tienen exposición a otras entidades financieras y, al haber colapsado SVB, esto generó que hubiera un temor generalizado de que esto pudiera generar una dinámica a mayor amplitud en cadena donde se pudieran agravar las situaciones de liquidez en las entidades financieras.

Aquí los reguladores han procedido con un salvavidas y han anunciado medidas para prevenir que entidades financieras no puedan cumplir con sus obligaciones financieras con los clientes.

En términos coloquiales y utilizando el jargón financiero, el “FED put” sigue vivo. Para aquellas personas no familiarizadas con este término, este básicamente explica que las entidades gubernamentales siempre estarán dispuestas a proteger los mercados independientemente de la causa detrás de los descalabros financieros.

Resumiendo la narrativa, básicamente la FED ha subido los tipos de interés hasta que, como lo ha sido en ocasiones anteriores, algo se rompe en la economía o el sistema financiero. Por consiguiente, ahora las expectativas yacen en que la Reserva Federal de EE. UU. dejará de ser tan agresiva de cara al futuro.

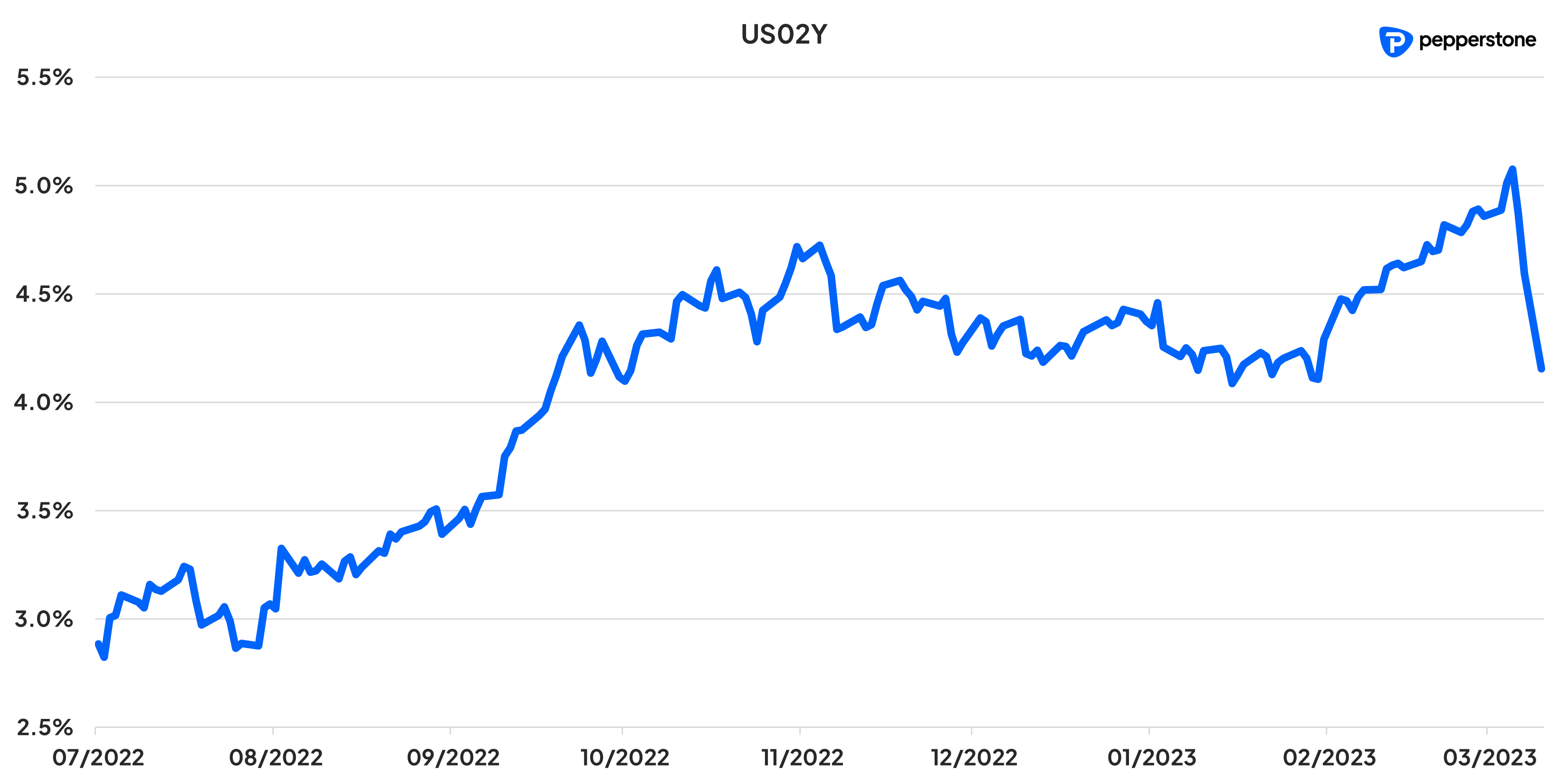

Esto lo hemos visto en diferentes áreas del mercado donde, por ejemplo, el rendimiento del bono a 2 años de EE. UU., el cual sigue más de cerca las expectativas de tasas de interés, ha llegado a caer en más de un punto porcentual.

Rendimiento bono EE. UU. 2 años

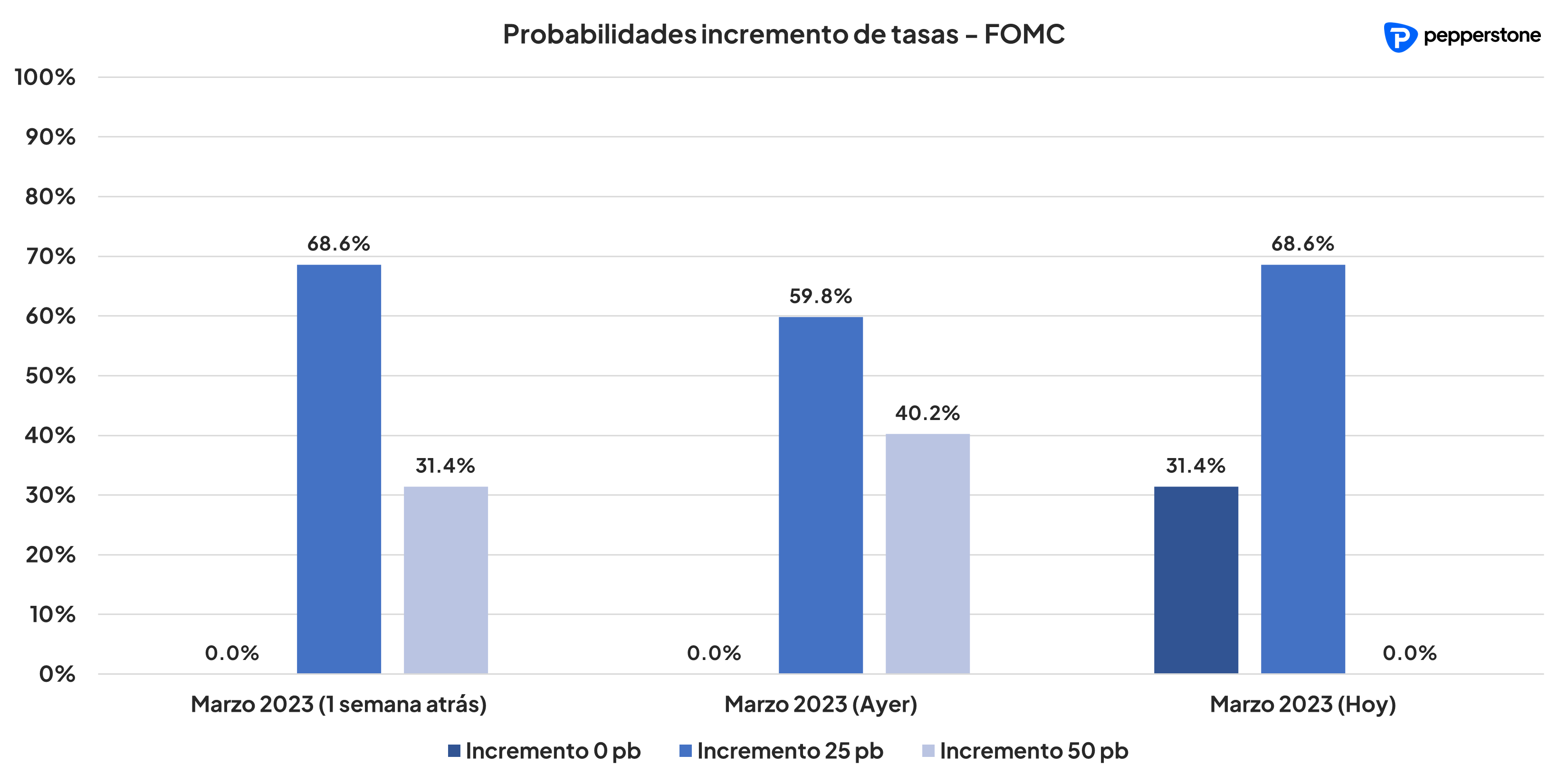

En cuanto a las expectativas de incrementos de tasas de interés estas prácticamente han estado en una montaña rusa donde en algún punto, la probabilidad de que no hubiera incrementos era inexistente y había expectativas considerables de que volviéramos a incrementos de tasas más grandes que la normativa. Ahora las probabilidades de que la Fed no proceda con incrementos son considerables, donde estas mantienen una probabilidad de más de 30% por ciento de que este sea el caso.

Probabilidades incrementos de tasas

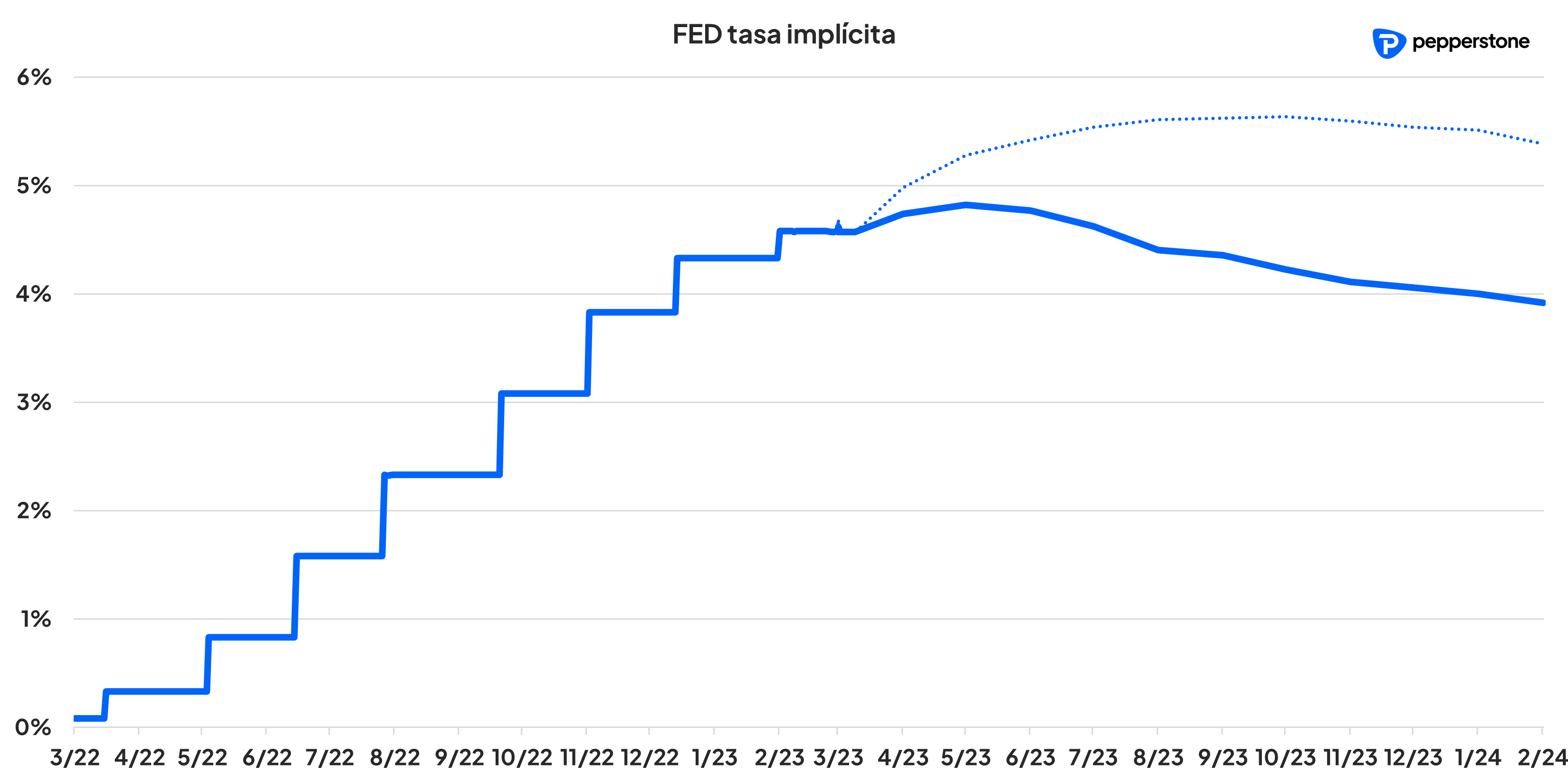

Con relación a perspectivas a más largo plazo, estas igualmente han cambiado radicalmente, donde anteriormente se esperaba que la tasa terminal pudiera llegar a niveles de 5.64% durante el mes de octubre. Ahora las expectativas yacen en que solo veremos un incremento adicional de 25 pb y terminaremos el 2023 con tres recortes de tasas llevando la tasa terminal a prácticamente 4% a finales del año.

FED tasa terminal implícita

Una vez más en pocas palabras todo puede ser resumido en que la FED ha incrementado las tasas hasta que ha quebrado algo en la economía y el sistema financiero y a partir de aquí ya no procederá más con su tono agresivo.

Lamentablemente, no todo va a ser tan fácil, ya que, como recordamos, existe otra variable la cual en teoría debería limitar que tanto efectivamente puede retraerse la FED de su postura restrictiva, las presiones inflacionarias. La jornada del día de mañana va a ser extremadamente importante, ya que, de salir la lectura por encima de las expectativas de mercado de una reducción en la inflación a niveles de 6%, esto podría limitar que tanto puede apoyar la FED al sistema financiero.

Técnicamente hablando, tras los recientes fuertes movimientos de precios, estas son las configuraciones que más me han acaparado la atención.

Análisis técnico

S&P 500

El S&P 500 está encontrando soporte en el retroceso de Fib. de 38.20% de la operativa alcista que inició a partir de los mínimos posteriores al colapso del COVID-19.

Gráfica semanal SP500:

Bajo un enfoque más detallado, este soporte está desarrollándose en una confluencia de soportes proporcionados por el mínimo a mayor nivel registrado durante el cierre del 2022 (caja verde), directriz descendente proveniente de los máximos históricos (línea verde) y el previamente mencionado 38.20%.

Gráfica diaria SP500:

De ser este el punto a partir del cual se retoma el sendero alcista va a ser super importante ver cómo se comporta la acción de precios con relación a la directriz descendente proveniente de los máximos del 2023 (línea punteada negra). Por el lado contrario, si se resume la operativa bajista y se pierde el Fib. de 38.20%, las ventas podrían agravarse seriamente y no descartaría la situación en donde veamos nuevos mínimos a menor nivel para el representante estadounidense.

USD

En cuanto al dólar estadounidense, su configuración técnica no luce del todo positiva, ya que todo pareciera indicar que las correcciones que comenzaron en septiembre del año pasado no han terminado.

Gráfico semanal DXY:

Cómo podemos observar en la gráfica previa, el DXY encontró soporte anteriormente en el retroceso de Fibonacci de 50% para tan solo generar un repunte temporal y verse rechazado en el retroceso de Fib. de 38.20%. De continuar los declives y de perderse el Fib. de 50% esto muy probablemente generará que veamos una operativa encaminada hacia el Fib. de 61.80%, donde aquí se estaría perdiendo el nivel psicológico clave de 100 para el índice del USD.

Articulo original